No final de abril, o Governo Federal editou a Medida Provisória n. 1.171/2023, que altera a tributação de rendimentos no exterior por Pessoas Físicas e Jurídicas.

A discussão do tema não é nova. Desde 2013, o Brasil vem tentando criar regras antidiferimento para tributar lucros de empresas estrangeiras controladas por Pessoas Físicas.

Embora seja uma Medida Provisória sujeita à aprovação, a atual MP reforça o interesse da União em fazer alterações fiscais significativas em 2024. Mas, o que muda?

O que é a MP 1.171/2023?

No dia 30/04, o governo ferderal divulgou a MP 1.171/2023 que eleva de R$ 1.903,98 para R$ 2.112 a faixa de isenção de Imposto de Renda para Pessoa Física (IRPF), com impactos de R$ 3,2 bi para o caixa.

Como forma de compensação, a mesma MP trata de mudanças na tributação dos investimentos no exterior. A notícia gerou muitas dúvidas para investidores internacionais.

No entanto, a medida abordou temas que já vem sendo discutidos no cenário internacional.

De modo geral, governos ao redor do mundo já vêm buscando implementar regras para o diferimento de lucros auferidos por Pessoas Físicas fora do país em regiões com regime tributário favorável e que buscam postergar o pagamento dos impostos.

Outro aspecto é que a MP também uniformiza taxas para aplicação em todos valores mobiliários, fundos de investimentos e imobiliários e exige transparência para ativos dentro de uma trsut. Não impacta investimentos em sociedades operacionais.

MP 1.171/2023: o que muda para os investimentos internacionais?

De forma mais comum, os investidores brasileiros utilizam uma conta Pessoa Física ou uma conta Pessoa Jurídica – as chamadas “Offshores” ou PICs – Private Investment Company – para realizarem investimentos internacionais.

Antes da MP, a Pessoa Física deveria recolher impostos sobre o lucro no mês subsequente ao fato gerador: venda do ativo, vencimento, pagamento de juros, dividendos, etc.

Agora, a proposta é de que haja o recolhimento somente uma vez por ano e com alíquotas diferentes ao que era em alguns casos.

O que muda para PJS

No caso das PJs, a tributação ocorria somente quando houvesse a distribuição de resultado, isto é, o efetivo resgate de valores daquela empresa para a PF.

Com isso, muitos dos investidores mais robustos mantinham a maior parte do seu capital investido “ad eternum”, sem fazer resgates para a PF, evitando, assim, a incidência da tributação.

Agora, com a nova proposta do governo, as PJs passariam a recolher o imposto de renda uma vez por ano, da mesma forma que a PF, sobre a variação patrimonial atualizada a preço de mercado.

A incidência seria sobre o lucro do período, independente da ocorrência de resgate para a PF.

Dessa forma, a receita recolherá, anualmente, um imposto que demoraria muito tempo para ser pago pelo contribuinte, ou, quem sabe, nunca seria pago, se nunca fosse resgatado.

MP 1.171/2023: facilita o pagamento de tributos

Para Luca Salvoni, especialista em direito tributário da Cascione Advogados, no que tange à consolidação, a MP 1.171/2023 simplifica a forma de recolhimento de tributos de brasileiros relativos a ativos financeiros no exterior.

“Em alguma medida, é uma norma bem-vinda, porque antes, estávamos em uma situação bastante complicada, pois havia uma distinção entre recurso originário em dólar, recurso em real, ganho de capital e rendimento tributável. Eram normas muito esparsas que a medida consolida em um único regramento, que passa a valer a partir de agora”, comenta.

“Antes, havia o incômodo de pagar todo mês o imposto no Brasil sobre o recurso que está no exterior. Ficava pouco prática essa operação. Ao equalizar e tornar um reporte anual, ficou muito mais justo e mais simples de lidar”, reitera Cristina Teixeira, sócia e CEO da Astride Contabilidade Internacional.

Tributação das offshores: tema não é novo

No que diz respeito às offshores, Salvoni lembra que a tributação é um desejo antigo do governo brasileiro. “O governo já estava de olho há tempo. Tem um estoque bom de ganho fora que ele quer acessar e já houve tentativas fracassadas no passado”.

Ele explica que o investimento direto em ativo financeiro no exterior tem um momento de tributação à medida dos vencimentos das aplicações e quando se está em uma offshore, serve de “barriga” e impede que esses ganhos sejam tributados na Pessoa Física a não ser no momento da distribuição.

Quais os impactos da MP 1.171/2023 sobre investimentos internacionais

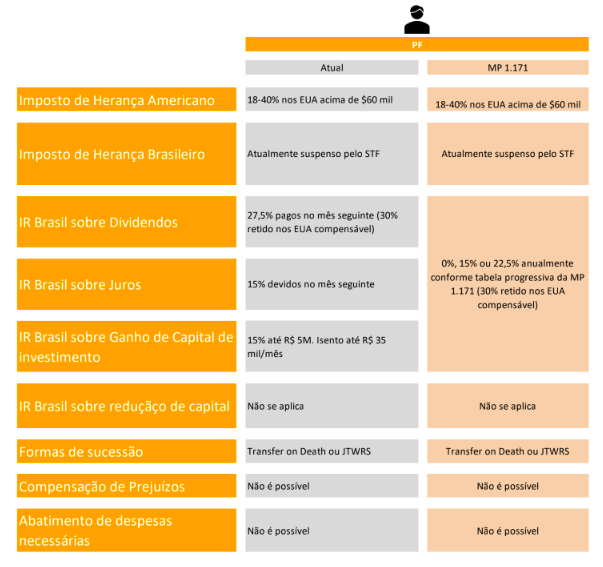

Veja o que muda:

Investimentos offshore de Pessoas Físicas

*Regras atuais válidas até 31.12.2023, caso a MP seja convertida em Lei até dia 28/08/2023.

*Regras novas válidas a partir de 01.01.2024, caso a MP seja convertida em Lei até dia 28/08/2023.

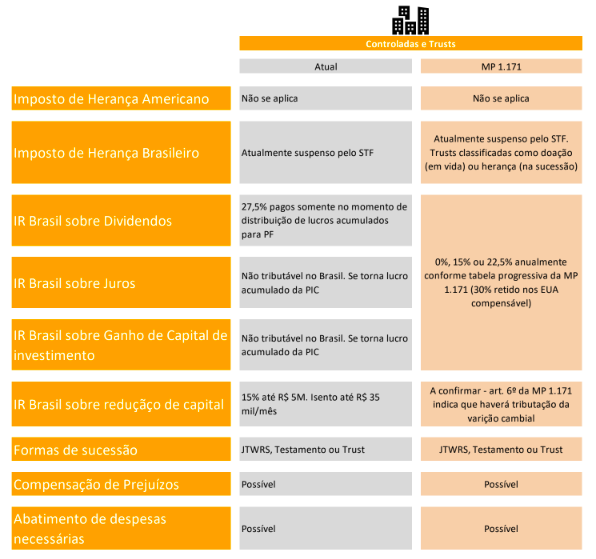

Investimentos offshore de Pessoas Jurídicas (PIC/Offshore e Trusts)

*Regras atuais válidas até 31.12.2023, caso a MP seja convertida em Lei até dia 28/08/2023.

*Regras novas válidas a partir de 01.01.2024, caso a MP seja convertida em Lei até dia 28/08/2023.

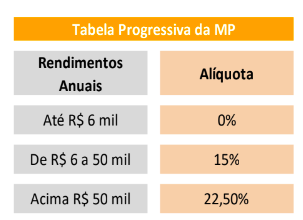

Quais serão as alíquotas?

As alíquotas serão as mesmas para juros, dividendos, cupons e ganhos de capital

realizados. Em 31 de dezembro de cada ano, as pessoas físicas deverão computar

estes rendimentos na declaração e tributar de acordo com as alíquotas.

Quais as lacunas da MP 1.171/2023 sobre investimentos internacionais?

Para Rodrigo Samaia, head de produtos da EQI Internacional, um dos principais pontos que ainda não está claro na MP pode afetar diretamente a aplicação financeira da Pessoa Física.

“Hoje, o brasileiro ao enviar recursos para o exterior, só paga o câmbio e IOF, na ida e na volta. Desde que esse saldo fique parado em conta, a variação cambial ou ganho de capital com variação cambial não geram nenhuma obrigação. Mas, a intenção é que isso mude”, observa.

Na avaliação de Luca Salvoni, essa é uma lacuna que o processo legislativo vai ter que suprir. Ele reforça que existe hoje uma regra que diz que quando não há resultado de aplicação financeira, não há base de tributo. Mas, segundo o especialista, a norma está confusa em princípio.

“A lógica é que você precisa ter rendimentos, ganhos, lucros, que são palavras que não cabem aqui. Não há rendimento da aplicação financeira, apenas um efeito indireto, feliz ou infeliz, da variação cambial em uma conta não remunerada”, analisa.

O especialista, Rafael Vega, reforça ainda que a MP não define claramente uma aplicação financeira. “O que é tributado hoje é o rendimento. Sem rendimentos, sem base e lembrando que o emolumento é no caixa, ou seja, no momento em que há uma percepção desse valor. Se ambos ficam parados, não há efeito sobre isso”.

Tributação sobre variação cambial ainda está indefinida

Rodrigo Samaia analisa que a tributação sobre a variação cambial ainda está no que ele chama de uma “zona cinzenta” e merece acompanhamento.

“Se uma Pessoa Física mandou recurso para fora com dólar a R$ 5,00 e se ele foi para R$ 7,00, por exemplo, o imposto é pago. Se no outro ano, o valor da moeda caiu, não se pode aproveitar o prejuízo acumulado. Mas, se ele for de R$ 5 para R$ 7 de novo, a PF teria que pagar novamente o imposto sobre aquela mesma oscilação”, observa.

Cristina Teixeira reforça que nos Estados Unidos, a tribulação de variação cambial, seja a Pessoa Física ou Jurídica, acontece no momento da realização efetiva e se pode deduzir a despesa ou tributar o ganho. O mesmo se aplica para ganhos não-realizados, que é uma dúvida na marcação mercado.

“Se o ativo que um investidor tem hoje na bolsa vale 10 e no final do ano vale 12, mas não vendeu, deve-se pagar ou o Imposto de Renda sobre os dois?”, questiona. Ela diz que existe uma discussão sobre empresa investidora, que nesse sentido, afirma que teria que ser tributado.

“Eu entendo que não, mas não está claro. É mais uma lacuna da MP que, se passar e virar ler, vai ter instrução normativa, com muito mais explicação por trás, o que nos ajudará muito na hora de atuar”, frisa.

Trust e ITCMD

Rafael Vega ressalta que quanto ao trust, a MP, não traz mudanças para os revogáveis. “A crítica que se tem feito é quanto à regulação para o irrevogável, que é bastante inapropriada. Em alguns pontos é, razoavelmente, incompatível com regramento internacional”, analisa.

A MP não trata ainda da questão do ITCMD (Imposto sobre de transmissão causa mortis e doação). Seja transferência em vida ou morte, será tributada como sucessão ou herança.

Para este caso, Cristina esclarece que o Trust é um instrumento sucessório, fora da offshore.

“É possível ter uma empresa conjunta com outros beneficiários, um testamento ou um trust. Todos são instrumentos de sucessão que podem viabilizar a herança sem a necessidade do inventário. Mas, o único que protege do imposto americano é a PIC”, reforça.

Vantagens em Fundos de acumulação

Segundo Rodrigo Samaia, é importante ressaltar que permanecem as vantagens tributárias de Fundos de investimento offshore classificados como fundo de acumulação (em sua maioria classe A). Veja como funcionaria:

• Podem ter alteração da alíquota de 15% para tabela progressiva;

• Mesmo com a aprovação integral da MP continuam isentos de qualquer imposto sobre herança nos EUA;

• A Pessoa Física, provavelmente, ainda poderá ter diferimento fiscal e pagar os impostos somente no resgate, pois é quando ocorre a disponibilização dos recursos;

• Ainda está suspenso pelo STF a cobrança de imposto sobre transmissão de ativos internacionais, ou seja, não há cobrança de imposto sobre herança no Brasil se forem adicionados beneficiários na conta da Pessoa Física individual;

Samaia destaca que independentemente dos possíveis impactos da nova medida provisória, a PIC/Offshore continua sendo um veículo para proteção do imposto de herança americano que incide sobre o que exceder US$ 60 mil em ativos americanos na Pessoa Física e permite o aproveitamento de prejuízos gerados para abater em lucros futuros.

“Se a MP for aprovada assim como está, faz sentido o investimento na Pessoa Física em Fundos de acumulação, ficando a offshore, dependendo do perfil do cliente, como uma blindagem patrimonial e a possibilidade de aproveitar prejuízos nas operações dentro do ano”, destaca.

O head da EQI Internacional reforça ainda que o investimento offshore não deve depender de questões políticas. Para ele, é necessário estudar caso a caso para entender os benefícios e objetivos de cada investidor.

“De qualquer forma, existem mecanismos legais para otimizar os investimentos. A estratégia, em nossa avaliação, continua viável e importante para todos os brasileiros e residentes de países emergentes”, finaliza.

Fonte: https://euqueroinvestir.com/investimento-no-exterior/impactos-da-mp-1-171-2023-para-os-investimentos-internacionais-o-que-dizem-os-especialistas